Chế biến thủy sản có triển vọng hồi phục từ thị trường xuất khẩu lớn, nhưng, lợi nhuận cũng bị “kìm hãm” do chi phí vận chuyển dự báo tiếp tục ở mức cao, giá nguyên liệu cũng chưa có dấu hiệu giảm nhiệt. Trong trường hợp dịch bệnh kéo dài, sản lượng sản xuất và xuất khẩu có thể bị sụt giảm.

Đóng cửa phiên cuối tuần 13/8, hai cổ phiếu đầu ngành thuỷ sản VHC, FMC tím trần, nhiều mã xanh mướt như MPC, ANV, ABT, CMX, ASM, IDI. Thuỷ sản thời gian qua là nhóm cổ phiếu có mức tăng khá tốt, khi đây là ngành dự báo sẽ hồi phục mạnh ngay khi các biện pháp giãn cách được nới lỏng và quý 3-4 là mùa xuất khẩu.

Xuất khẩu tăng, nhưng chi phí vận tải và giá nguyên liệu bào mòn lợi nhuận

Theo ông Nguyễn Hoài Nam, Phó tổng Thư ký Hiệp hội Chế biến xuất khẩu Thủy sản Việt Nam (VASEP), 6 tháng đầu năm, xuất khẩu tăng tới 15% so với cùng kỳ năm 2020, với hầu hết mặt hàng đều có mức tăng rất ấn tượng, như: Tôm tăng 13%, cá tra tăng 18%, cá ngừ tăng 24%.

Nhìn chung, kim ngạch xuất khẩu thủy sản Việt Nam vào các thị trường chính đều tăng trưởng mạnh: Nga tăng 61%, Mỹ tăng 37%, châu Âu tăng 21%, thị trường các nước tham gia CPTPP tăng 12%, chỉ duy nhất thị trường Trung Quốc giảm 6%. Hiện nay, xuất khẩu tôm Việt Nam đang đứng đầu về thị phần ở nhiều thị trường lớn như EU, Mỹ.

Kết quả này là nhờ sự phục hồi nhu cầu tiêu dùng tại các thị trường lớn và những thị trường tiềm năng khác, đặc biệt là sự nỗ lực của doanh nghiệp xuất khẩu thủy sản Việt Nam đã tận dụng, khai thác rất tốt các từ hiệp định thương mại tự do (FTA).

Đặc biệt là hưởng lợi từ hiệp định EVFTA và UKFTA. Ngay khi EVFTA có hiệu lực, thuế nhập khẩu đối với cá phi-lê đông lạnh sang EU từ 1/8/2020 giảm từ 5,5% xuống 4,13% và đến năm 2023 sẽ còn 0% - từ đó mở ra động lực tăng trưởng dài hạn cho xuất khẩu cá tra sang EU và Anh.

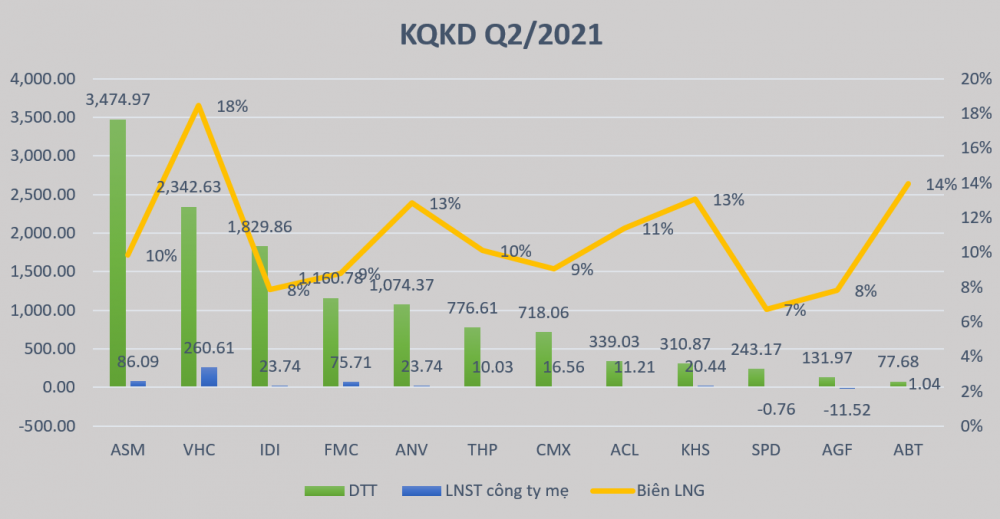

Theo đó, nhìn vào KQKD nửa đầu năm, nhiều doanh nghiệp ghi nhận sản lượng xuất khẩu và doanh thu tăng trưởng tích cực, nhưng lợi nhuận từ hoạt động kinh doanh cốt lõi bị bào mòn bởi chi phí, đặc biệt là cước vận tải biển tăng chóng mặt.

Đây là nguyên nhân chính khiến doanh thu quý 2/2021 của CTCP tập đoàn Sao Mai (ASM) tăng trưởng 20%, 6T2021 tăng 3%, nhưng lợi nhuận sau thuế lại giảm lần lượt 37% và 26% so với cùng kỳ. Khép lại nửa đầu năm 2021, ASM ghi nhận doanh thu thuần gần 6.257 tỷ đồng và lãi ròng 200 tỷ đồng.

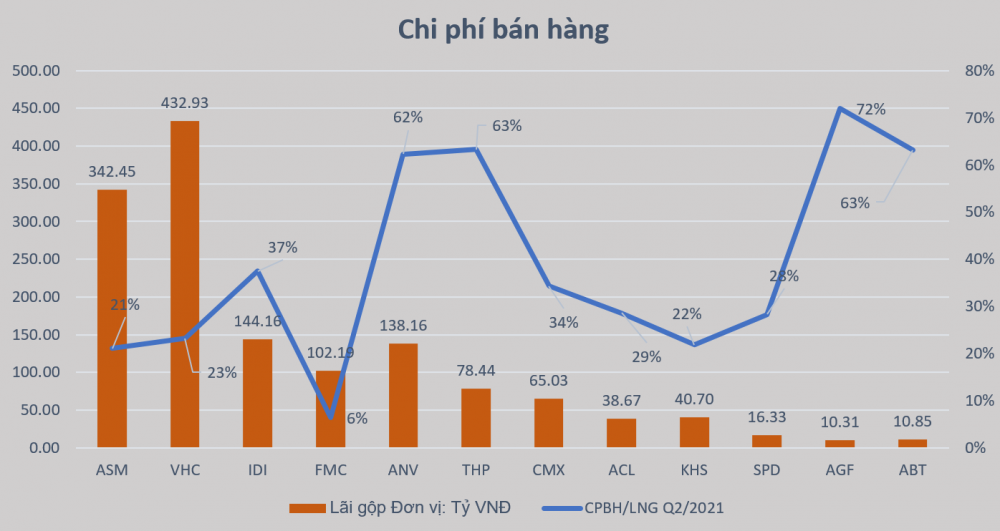

Tương tự ở CTCP Nam Việt (ANV), với doanh thu quý 2 là 1.074,4 tỷ đồng, tăng 22%, lũy kế 6T là 1.780 tỷ đồng, tăng nhẹ 5%, nhưng chi phí vận chuyển và cước tàu tăng cao khiến lãi ròng quý 2 giảm 26%, xuống còn 24 tỷ đồng. Báo cáo tài chính quý 2/2021 của ANV cho thấy, chi phí bán hàng của ANV cao, tương đương 62% lợi nhuận gộp, trong khi tỷ lệ này ở cùng kỳ là 40,4%.

Khẳng định vị thế đầu ngành xuất khẩu cá tra, CTCP Vĩnh Hoàn (VHC) có nguồn lực kinh doanh và sản xuất mạnh, duy trì thị phần quanh mức trung bình là 15% trong giai đoạn 2016-2020. Lợi thế quy mô được thể hiện qua biên lợi nhuận hoạt động cao nhất ngành trong bối cảnh toàn ngành cá tra phải đối mặt với nhiều khó khăn trong năm 2020. Bên cạnh đó, VHC là một trong những doanh nghiệp dẫn đầu trong việc định hướng phát triển ngành cá tra bền vững thông qua mô hình kinh tế tuần hoàn.

Trong kết quả 6 tháng đầu năm, doanh thu VHC tăng 41%, đạt gần 2.343 tỷ đồng và lãi ròng tăng 16%, đạt gần 261 tỷ đồng. Theo giải trình của VHC, nguyên nhân là do giá vốn sản xuất giảm. Tuy nhiên, tính chung trong 6 tháng đầu năm, mức tăng lãi ròng của VHC không đáng kể, chỉ tăng 4%, đạt 393 tỷ đồng do chi phí vận chuyển, lưu kho và loạt chi phí khác đồng loạt tăng đột biến đã kìm hãm đà tăng của lợi nhuận.

VHC cho biết, trong tháng 6, xuất khẩu sang Mỹ tăng 77% so với cùng kỳ, cải thiện đáng kể nhờ nhu cầu nhà hàng và các ngành dịch vụ thực phẩm. Còn xuất khẩu sang thị trường Châu Âu (giảm 25%) và Trung Quốc (giảm 12%) do nguy cơ tái xuất hiện của dịch bệnh Covid-19 với biến thể Delta.

Doanh nghiệp đầu ngành tôm là CTCP Thực phẩm Sao ta (FMC) cũng có KQKD tích cực khi cả doanh thu và lợi nhuận tăng trưởng lần lượt 34% và 15%, nhưng cũng có thêm sự đóng góp từ doanh thu hoạt động tài chính tăng 30%. Cụ thể, doanh thu đạt 2.129 tỷ đồng, lợi nhuận 106 tỷ đồng trong nửa đầu năm. Không ngoại lệ, chi phí bán hàng của FMC cũng tăng 29% chủ yếu do tăng chi phí vận chuyển và xuất hàng.

Có kết quả tăng trưởng mạnh trong quý 2 là CTCP Kiên Hùng (KHS) với doanh thu cũng tăng 20% so với cùng kỳ, đạt gần 311 tỷ đồng, lợi nhuận ròng hơn 20 tỷ đồng, gấp 7,4 lần. Tuy nhiên, LNST riêng ghi nhận giảm gần 50%, còn 10 tỷ đồng.

Đáng chú ý, KHS cho biết, chi phí bán hàng quý 2/2021 hơn 49,6 tỷ đồng, tăng 187% chủ yếu do chi phí cước biển là 34,89 tỷ đồng, tăng hơn 294% so với cùng kỳ, khiến LNST riêng giảm mạnh gần 50%.Theo giải trình của KHS, nguyên nhân là nhờ lãi Công ty mẹ tăng mạnh do khách hàng nhập khẩu hàng hóa của Công ty tại Châu Âu, Châu Mỹ, Nhật Bản, Hàn Quốc…tạm thời phục hồi và ổn định trở lại; chủ động nguồn nguyên liệu nhập khẩu với giá cả cạnh tranh để duy trì sản xuất. Bên cạnh đó, công ty con là Công ty TNHH Thủy sản Aoki chuyển từ lỗ sang lãi nhờ giá vốn giảm.

Xuất khẩu giảm tốc tháng 7, áp lực đảm bảo sản lượng sản xuất

Theo VASEP, nửa cuối tháng 7, xuất khẩu thủy sản bị sụt giảm rõ rệt (giảm khoảng 15-20% so với nửa đầu tháng) khiến kim ngạch XK thủy sản cả tháng giảm khoảng 4% so với cùng kỳ năm trước, ước đạt 763 triệu USD.

Ngành thủy sản đang đối diện với 3 tác nhân chính, gồm (1) việc sụt giảm sản lượng sản xuất do thực hiện giãn cách xã hội; (2) chi phí cước vận tải tăng cao, và (3) chi phí nguyên liệu, giá thức ăn chăn nuôi thủy sản tăng vọt.

Cụ thể, thống kê của VASEP cho thấy chỉ khoảng 30% các doanh nghiệp thủy sản tại các tỉnh thành phía Nam đảm bảo được điều kiện "3 tại chỗ" – và lượng công nhân ở các nhà máy này cũng huy động chỉ được khoảng 30-50% so với trước. Công suất sản xuất trung bình đã giảm chỉ còn 40-50% so với trước đây. Dự tính công suất chung của cả vùng giảm chỉ còn 30-40%.

Trong khi đó, nguyên liệu thủy sản huy động cho chế biến-xuất khẩu cũng chỉ đạt khoảng 40-50% so với nguồn nguyên liệu bên ngoài do việc thực hiện giãn cách chung.

Dự tính nguy cơ nguồn nguyên liệu cho sản xuất xuất khẩu những tháng cuối năm sẽ thiếu hụt 20-30%.

Theo đánh giá của chuyên gia BVSC, nguồn cung chậm mở rộng và chi phí chăn nuôi cao là những tác động chính khiến giá cá nguyên liệu tăng nhanh chóng. Vào nửa đầu năm nay, giá thức ăn chăn nuôi tăng đột biến khiến người nông dân hiện phải chịu lỗ khi thả nuôi cá, dẫn đến diện tích nuôi trồng bị thu hẹp. Trong khi đó, sản lượng thu hoạch chưa đủ để đáp ứng cho sự phục hồi của chế biến xuất khẩu, bào mòn tồn kho cá nguyên liệu.

Nguồn cung thiếu hụt khiến giá cá nguyên liệu đã tăng trở lại từ Q4/2020, tới tháng 6/2021 ghi nhận mức tăng trưởng 16% so với trung bình năm 2020. BVSC cho rằng, xu hướng tăng sẽ tiếp tục duy trì trong nửa cuối năm 2021, khiến giá cá nguyên liệu loại 1 quay lại mức 22.500-23.000 đ/kg trong năm 2021.

Việc giá thức ăn chăn nuôi thủy sản tăng cao cũng góp phần đẩy chi phí của doanh nghiệp tăng thêm. Có thời điểm giá thức ăn chăn nuôi tăng tới 30 - 40%. Trong cơ cấu giá thành sản xuất thủy sản thì thức ăn chiếm khoảng 50-70%, trung bình là 60%. Do đó, khi giá cả biến động sẽ rất nhanh tác động đến thị trường, làm tăng chi phí sản xuất, tăng rủi ro cho lĩnh vực thủy sản đặc biệt là giảm sức cạnh tranh cho các sản phẩm thủy sản. Hiện giá các loại thức ăn chăn nuôi tuy có giảm nhưng vẫn ở tăng 20% so với cùng kỳ.

Đặc biệt với chi phí vận chuyển, ông Lê Nguyễn Nhật Chuyên, chuyên viên phân tích nhóm ngành logicstic, cảng biển CTCK Maybank Kim Eng (MBKE) cho biết, hiện các cảng tại Mỹ ghi nhận số lượng hàng hoá, tàu container đứng xếp hàng dài chờ nhập khẩu rất lớn và đang tắc nghẽn, chủ yếu chi tiêu của người dân tăng trong thời gian lockdown. Từ năm 2020 đến nay, chỉ số giá cước phí vận tải biển của tất cả các hãng vận tải biển lớn trên thế giới, đã tăng mạnh từ mức 1.200 USD lên 10.380 USD, và chỉ trong nửa tháng qua, cước phí tăng 50%.

Theo thống kê tính đến ngày 1/7, chi phí vận chuyển container 40 feet (FEU) trung bình ở 8 tuyến đường biển chính của thế giới đã lên mức 8.399 USD, tăng hơn gấp 4 lần so với cùng kỳ năm ngoái và tăng đến 53,3% kể từ tuần đầu tiên của tháng 5/2021, tức tăng với tốc độ chưa từng thấy.

Theo ông Chuyên, bắt nguồn từ dịch bệnh Covid-19 đã tạo ra sự đứt gãy trong hoạt động logistics, các cảng biển đều quá tải. Vì giãn cách xã hội, nên thiếu nhân sự vận hành, tốc độ lưu thông hàng hoá trên đường bộ cũng chậm hơn, mất cân đối container khi tình trạng nhiều quốc gia nhập hàng nhiều hơn xuất hàng… làm cho vòng luân chuyển container và tốc độ giải phóng tàu biển bị chậm lại, đẩy giá cước vận tải lên cao.

Với tình trạng này sẽ tác động tiêu cực tới DN trong ngành. Và giá cao là vậy nhưng việc book (đặt) container cũng trở nên khó khăn hơn bao giờ hết bởi tình trạng thiếu container rỗng kéo dài từ cuối năm 2020 tới nay.

Chia sẻ từ các DN trong ngành, nếu như trước đây hàng xuất đi có công suất thông thường khoảng 100 container/ngày, thì hiện tại giảm xuống chỉ còn khoảng 30 - 40 container/ngày. Và tỷ trọng chi phí vận tải chỉ chiếm 2,5% trong giá xuất của mỗi DN, thì bây giờ tăng lên 8% trong khi giá bán không thể tăng tương ứng.

Và theo đó, dù thị trường xuất khẩu đang rất thuận lợi nhưng tăng trưởng chung của ngành trong 6 tháng cuối năm vẫ có khả năng bị đe dọa, và kịch bản phụ thuộc hoàn toàn và tốc độ và khả năng kiểm soát dịch.

(Theo Etime)